Las principales empresas familiares de Centroamérica son cada vez más transnacionales. Y a medida que esto sucede, sus propietarios se están estableciendo en España. Este país se ha especializado en atraerlos permitiendo que sus ingresos personales sean sometidos a una tributación mínima del 1,25%. En Madrid coincide ahora un selecto club de millonarios guatemaltecos como los Novella, los Gutiérrez o los Castillo; salvadoreños como los Poma o los Kriete u hondureños como los Atala o los Bueso. Solo en 2022, a España fluyeron 341 millones de euros ganados por los más ricos de una de las regiones más pobres y desiguales de América Latina.

Nota: las cifras de este reportaje se han mantenido en euros para evitar distorsiones en los tipos de cambio. Un euro equivale a 1,1 dólares o a 8,1 quetzales aproximadamente.

Las calles del barrio de Salamanca, en el centro de Madrid, no parecen tener nada en común con las del distrito financiero de la Ciudad de Panamá.

La capital panameña se caracteriza por sus modernas torres de vidrio de 70 niveles que miran al mar. El barrio de Salamanca, en cambio, por sus elegantes construcciones de finales del siglo XIX.

Pero ambos lugares están conectados. Forman parte de los mismos circuitos que permiten a los más ricos tributar legalmente lo menos posible.

En el barrio de Salamanca y otros sectores cercanos de Madrid abundan los despachos de abogados; las oficinas de asesoría fiscal; las sucursales de bancos privados.

A ellas suelen acudir millonarios que buscan privacidad, servicios a su medida y los impuestos más bajos posibles.

Exactamente como sucede en la capital de Panamá.

Y, de hecho, los clientes de estos servicios a un lado u otro del Atlántico pueden ser literalmente los mismos.

Así sucede con algunas de las principales fortunas centroamericanas.

Tras décadas utilizando a Panamá para gestionar sus patrimonios personales, en los últimos 15 años, algunos millonarios de la región han acudido al centro de Madrid para hacer lo mismo.

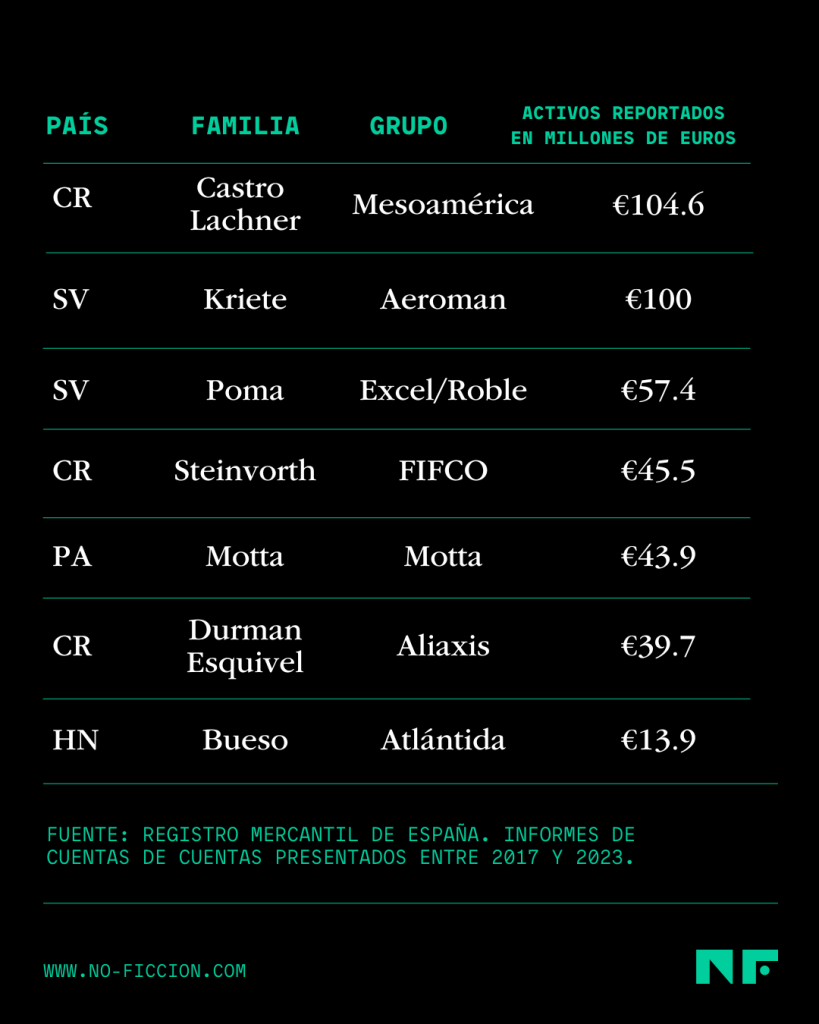

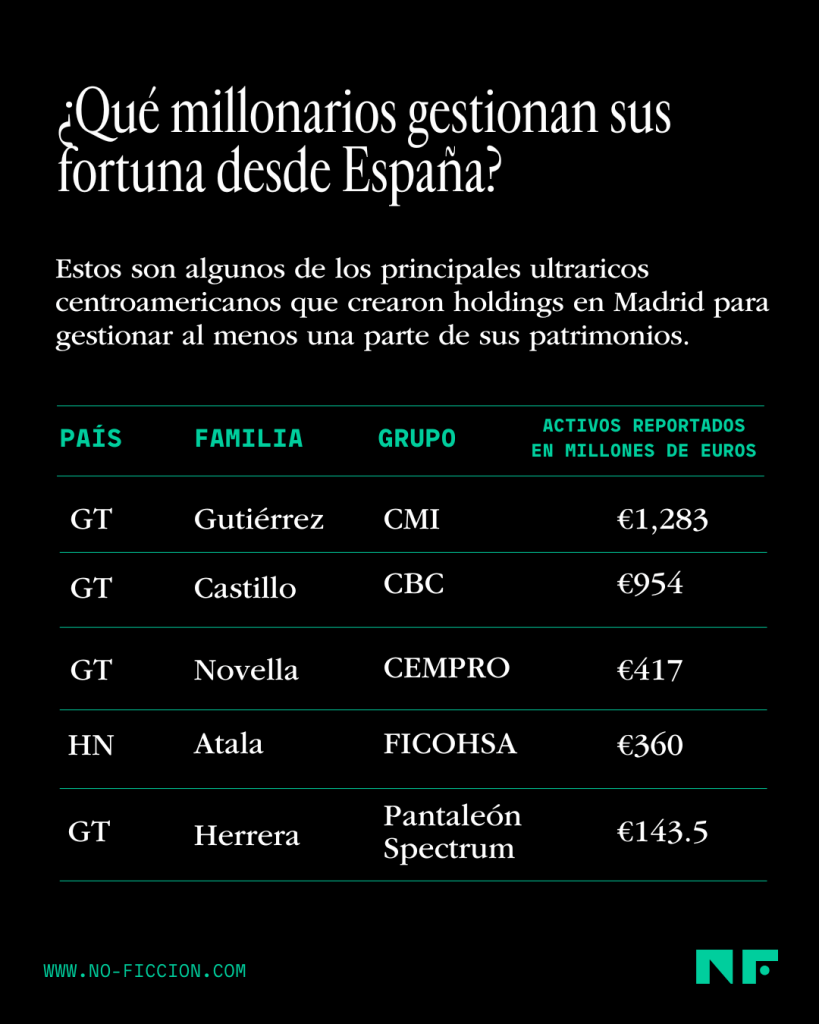

En la actualidad, los accionistas de al menos 16 grandes grupos empresariales del istmo tienen presencia activa en España, según encontró esta investigación.

Sus apellidos son como un mapa del poder económico en toda Centroamérica. Se trata de familias con patrimonios multimillonarios y que, generalmente, llevan décadas incidiendo en decisiones públicas.

Hablamos de las principales fortunas de sus respectivos países y la región: los Gutiérrez y los Castillo, de Guatemala; los Poma y los Kriete de El Salvador, los Motta de Panamá.

También grandes industriales como los Novella y agroindustriales como los Herrera, ambos de Guatemala; banqueros hondureños como los Bueso y los Atala; e inversores costarricenses como los Steinvorth o los Durman Esquivel.

En total, estos y otros millonarios de la región, trasladaron a España la propiedad de acciones de empresas valoradas en unos 3 mil 588 millones de euros, según información disponible en el registro mercantil de Madrid.

Esto significa que, en la actualidad, una parte del dinero que ganan algunos de los más ricos del istmo se dirige a España.

Y esto tiene sus implicaciones para la región.

Primero, para la recaudación de impuestos. Establecerse en Madrid no proporciona ventajas para los impuestos que pagan las grandes empresas centroamericanas en sí mismas. Pero sí para los impuestos que pagan sus propietarios a nivel personal.

Establecerse en Madrid significa que algunos de sus ingresos pueden encadenar una serie de beneficios fiscales propiciados por España y que les permiten pagar impuestos mínimos, con frecuencia, del 1,25%.

Esto es menos de lo que tributarían si controlasen sus fortunas solo desde Panamá, como habían hecho tradicionalmente.

El uso de estos mecanismos fiscales no se pudo probar en el caso de todas las familias investigadas por falta de datos precisos en las cuentas que presentan en el registro mercantil español.

Pero la información disponible en Madrid, sí muestra cómo los Poma, de El Salvador, así como los Gutiérrez y Castillo, de Guatemala, obtuvieron, solo en 2022, unos 55.9 millones de euros en ingresos que se beneficiaron de una tributación especialmente reducida.

Esto pone de relieve la desigualdad en el pago de impuestos que impera en la región. Mientras los salarios están sometidos a tasas del 5% o 7% y las compras a un IVA del 12%, como sucede en Guatemala, los ingresos que perciben los millonarios pueden tributar un 1,25%.

A esto hay que añadir, otra consecuencia para el istmo: la transparencia.

Estar en Madrid implica que grandes fortunas acostumbradas a operar con casi total discreción, ahora, por los requisitos de España, están obligadas a ofrecer una información mínima de cuánto ganan.

Y al hacer esto, por primera vez, están aflorando datos que permiten conocer mejor a millonarios, que casi siempre se han sentido más cómodos no dando información sobre sus fortunas.

La información disponible en España evidencia, por ejemplo, cómo las familias más ricas de la región cada vez dependen menos de los ingresos que obtienen en sus países de origen y son ya grupos transnacionales.

Los datos también revelan que algunos grupos, como los Gutiérrez o los Castillo, de Guatemala, concentran los beneficios de sus empresas en países de baja tributación para así reducir aún más su carga fiscal en toda la región.

Y la información presentada en España también muestra algo crucial: lo lucrativo que puede resultar hacer negocios en una de las regiones más pobres y desiguales de Latinoamérica.

De los 16 grupos identificados en esta investigación, seis reportaron ingresos en España en 2022. Estos ascendieron a algo más de 341 millones de euros, según información del registro mercantil de Madrid. Solo los accionistas de Cementos Progreso, la familia Novella, que dominan el mercado del cemento en Guatemala, se llevaron a España, algo más de 151 millones de euros en un solo año.

Dividendos: el salario de los ricos

Piensen en el salvadoreño Ricardo Poma. Un apellido ilustre, uno de los hombres más ricos de su país y de Centroamérica. Poma no es millonario porque cobra un salario muy alto. No exactamente.

La mayor parte de sus ingresos proceden de sus negocios. Él y otros miembros de su familia poseen acciones de empresas.

Por ejemplo, son los propietarios de Excel Automotriz. Este negocio acapara casi el 60% del mercado de vehículos nuevos en El Salvador. Además, representa algunas de las marcas más vendidas en toda la región, como Kia en Guatemala o Hyundai en Honduras.

Cada vez que Excel distribuye beneficios a sus dueños, Poma recibe una compensación por cada acción que posee de la empresa.

Estos pagos se llaman dividendos. Y son una de las fuentes principales de ingresos de los más ricos.

Por ejemplo, solo sus negocios de venta de carros en el istmo y Colombia y sus operaciones inmobiliarias en Costa Rica generaron dividendos para la familia Poma de 52.6 millones de euros en 2022, según información disponible en España.

Para las autoridades que recaudan impuestos, salarios y dividendos reciben un tratamiento similar.

Cada vez que un empleado cobra su sueldo, la empresa donde trabaja le retiene una parte del mismo en concepto de impuesto sobre la renta. Este dinero se entrega a las autoridades tributarias.

Y lo mismo sucede con los dividendos. Estos también suelen ser sometidos a una retención por la empresa que los paga.

De manera que accionistas como Ricardo Poma, en principio, no tienen más remedio que tributar sobre los dividendos que reciben.

Esta es la teoría.

Pero, en la práctica, los accionistas no son como empleados. No se limitan a ver cómo sus empresas les retienen impuestos. Hombres como Poma, en realidad, tienen muchas formas para reducir la tributación de sus dividendos.

Aquí entran en juego unas entidades esenciales: los holdings.

Una empresa dentro de otra

Los millonarios no cobran sus dividendos directamente en una cuenta bancaria a su nombre, como haría un trabajador.

Lo hacen a través de redes de empresas cuyo propósito principal es poseer y gestionar las acciones de otras empresas. Son ellas las que canalizan los dividendos y las que finalmente los entregan a sus propietarios.

Estos entramados de empresas son lo que suele llamarse un holding.

Piensen en otro millonario ilustre: el guatemalteco Carlos Enrique Mata Castillo. Su familia, una de las ramas de los Castillo, es propietaria de decenas de empresas en toda la región.

Embotellan y distribuyen las bebidas Pepsi en casi toda Centroamérica, Ecuador, Perú, Puerto Rico y Jamaica. Tienen su propia línea de bebidas, como los jugos Petite. Compraron plantaciones de cítricos en Argentina. Controlan marcas de café instantáneo, salsas, snacks o chocolates en lugares como México, Ecuador u Honduras.

Mata Castillo y sus parientes son dueños de todo esto y mucho más. Pero las acciones de las empresas no están directamente a su nombre.

Estas son propiedad de un holding, que, como una muñeca rusa, es propiedad de otro holding, que a su vez es propiedad de otro y así sucesivamente. Y cada uno de estos holdings está ubicado en países diferentes.

Al final de esta cadena, aparece Mata Castillo, como beneficiario final de los dividendos que circulan por el holding.

Tener una estructura de este tipo no es nada malo o raro. Al contrario, es una necesidad para empresarios que reciben dinero de múltiples empresas y países.

Pero en el diseño de un holding nada es casual. Y, con frecuencia, una de las consideraciones que se tienen en cuenta para estructurarlos –aunque no la única– son las cuestiones tributarias.

La clave reside en dónde crear el holding; que los lugares elegidos permitan el pago de dividendos con los menores impuestos posibles.

Los motivos del viaje

Históricamente, los ricos centroamericanos recurrieron a Panamá. Durante décadas, crearon holdings allí. En Panamá obtenían nulos impuestos, privacidad y facilidad para mover el dinero hacia lugares aún más oscuros, como las Islas Vírgenes Británicas.

Sin embargo, a medida que el mundo ha ido cambiando, tener solo un holding en Panamá, ha perdido atractivo. Se ha hecho necesario crear estructuras más complejas.

¿Por qué?

Porque los negocios de los grandes grupos familiares del istmo son cada vez más trasnacionales. Están presentes en un número creciente de lugares con políticas tributarias diferentes. Y algunos de estos países, por ejemplo, otorgan un trato preferente a inversores con holdings en España o Luxemburgo, pero no a los panameños.

Además, los millonarios centroamericanos se enfrentan a autoridades fiscales cada vez más fuertes.

Ahora, la mayoría de países centroamericanos, obligan a las empresas a aplicar retenciones a los dividendos. Esto no era así hace dos décadas. En Guatemala y Honduras, por ejemplo, este impuesto solamente se formalizó en 2013. En El Salvador, existe desde 2011. Antes, para los millonarios de estos países era sencillo evitar la tributación sobre dividendos y llevarse su dinero a Panamá sin problema.

Además, las grandes empresas de Guatemala o El Salvador ahora hacen negocios en países como Colombia o Costa Rica, donde los impuestos son más altos que en los países del norte de Centroamérica.

Esto ha aumentado los incentivos para la elusión. Los millonarios están dispuestos a gastar más para pagar menos impuestos porque el ahorro que obtendrán será mayor.

A esto hay que añadir que lugares como Panamá han sufrido daños a su reputación. Esto ha ocurrido a medida que ha aumentado la conciencia pública sobre los llamados paraísos fiscales.

De hecho, varios países de la región, como El Salvador, Nicaragua o Ecuador, cobran tasas más altas de impuestos a dividendos que se dirigen a territorios que ellos consideran de baja o nula tributación.

Todo esto ha creado las condiciones para que hombres como Ricardo Poma o Carlos Enrique Mata Castillo se hayan establecido en España a lo largo de la última década, aproximadamente.

Lejos de esperar a que sus empresas les retengan impuestos sobre sus dividendos han actuado.

No han dejado Panamá. En último término, su dinero sigue dirigiéndose allí o a otros lugares similares.

Pero en el diseño de sus holdings han añadido una parada previa en Madrid; casi siempre en alguno de los elegantes edificios decimonónicos del distrito de Salamanca.

El paraíso español

España es un país europeo, en teoría, poco sospechoso de ser un paraíso fiscal. Pero, en los últimos años, ha creado las condiciones para que cualquier gran inversor que haga negocios en ciertos países de Latinoamérica sobre todo, pague impuestos mínimos.

Carlos Cruzado

presidente del sindicato español de técnicos de Hacienda

“Es nuestra aportación al mundo de los holdings. Hemos querido entrar en la competencia por atraer dinero internacional”, dijo Carlos Cruzado, presidente del sindicato español de técnicos de Hacienda en una entrevista para este reportaje.

España ha logrado esto gracias a una estrategia doble.

Por una parte, ha firmado tratados internacionales con un buen número de estados latinoamericanos. Estos acuerdos se llaman Convenios contra la Doble Imposición (CDI). Y, en ellos, países como México, El Salvador, Costa Rica, Panamá, Dominicana, Colombia o Ecuador otorgan un trato fiscal preferente a los inversores españoles.

Por ejemplo, les permiten cobrar sus dividendos sin someterlos a retención o cobrándoles un impuesto reducido.

España es el país del mundo que más de estos tratados ha suscrito con países latinoamericanos. En total, las autoridades de Madrid tienen CDI con 92 territorios. Panamá, en cambio, solo tiene 17.

Por ello, España se ha convertido en un lugar atractivo para que cualquier inversor con negocios en múltiples países latinoamericanos cree un holding.

Si está en España, sus dividendos se beneficiarán de los CDI españoles y podrá cobrar sus dividendos sin retenciones o con tasas preferentes.

A esto, hay que añadir otro factor clave. Las autoridades españolas han creado legislación que da un trato especialmente favorable a accionistas de empresas creadas en el país, pero que no residen en él.

Es el llamado régimen de Entidades Tenedoras de Valores Extranjeros (ETVE).

Durante mucho tiempo, bajo el régimen ETVE, un inversor extranjero era eximido de impuestos sobre los dividendos que canalizaban hacia España. Y desde 2021, se les cobra un tributo mínimo del 1,25%.

Además, se les permite enviar el dinero desde España a prácticamente cualquier otro lugar del mundo sin tampoco someterlo a retenciones.

Esto ha favorecido que España sea un lugar atractivo para que cualquier inversor del mundo cree un holding.

Las autoridades españolas verán su dinero como obtenido por un extranjero en el extranjero y, en gran parte, renunciarán a cobrarle impuestos.

Si se combinan ambos elementos: las ventajas de los CDI y del régimen ETVE, se produce un resultado especialmente favorable.

Un empresario de, por ejemplo, Guatemala, puede crear un holding en España para gestionar las acciones de un negocio en El Salvador. Cuando cobre dividendos y estos se encaminen hacia Madrid, El Salvador no le aplicará la retención del 5% que establece la ley, si no el CDI suscrito con España. Este permite una exención total de impuestos sobre dividendos, bajo ciertas condiciones.

Ya en Madrid, el dinero solo será gravado con un tributo del 1,25%. Y desde allí, podrá dirigirse libre de retenciones a otro holding en, por ejemplo, Panamá, donde los dividendos tampoco serán gravados.

Todo esto significa que un ingreso que tendría que haber tributado un 5% en El Salvador, terminó pagando un 1,25% en España.

Si el dinero se hubiese dirigido directamente a Panamá, no habría habido forma de evitar la retención del 5%.

En este caso, el ahorro puede no parecer considerable. Esto sucede porque El Salvador ya tiene un impuesto sobre dividendos bajo.

Pero el efecto de una estructura como esta resulta especialmente útil en el caso de dividendos obtenidos en países como Costa Rica, México o Colombia, que gravan estos ingresos con tasas de entre el 10% y el 20%, pero tienen CDI suscritos con España que reducen estas tasas.

En esos casos, el ahorro puede ser millonario.

El viaje a España

Las grandes fortunas de Centroamérica nunca consideraron Madrid como un buen lugar para crear un holding. Sin embargo, a medida que España firmaba tratados fiscales con países en los que ya poseían negocios o en los que planificaban invertir, el atractivo se multiplicó.

Se abría la puerta a combinar las ventajas de los CDI con las del régimen ETVE.

Esto comenzó a suceder al final de la primera década del siglo. En 2008 España suscribió su CDI con Colombia y le siguieron: El Salvador (2009), Costa Rica, Panamá y Uruguay (2011) y Dominicana (2014).

Fue en este periodo cuando comenzó la migración hacia Madrid. Los primeros en llegar fueron algunos de los grupos más globalizados, como los Motta de Panamá.

Esta familia, desde hace décadas, representa a grandes transnacionales en varios países de la región, como los videojuegos Nintendo o los licores Diageo. También poseen una cadena de tiendas de productos Apple que está presente en el istmo y Colombia.

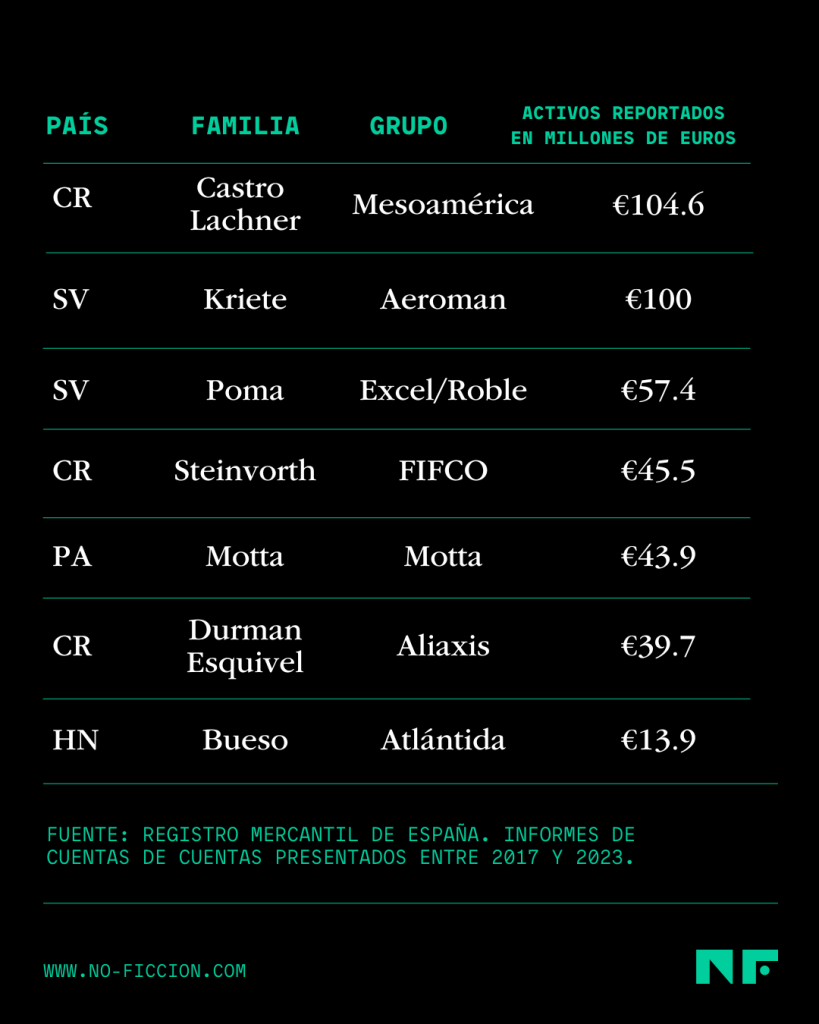

En 2010, los Motta trasladaron a España las acciones de la empresa a través de la que representan a Nintendo en la mayoría de Latinoamérica. Este negocio, en 2022, estaba valorado en 43.9 millones de euros, según información del registro mercantil español.

Los otros pioneros fueron los costarricenses que gestionan el fondo de inversión Mesoamérica. Este grupo, dirigido por Luis Castro Lachner, se ha dedicado a comprar y vender acciones de empresas por toda la región desde hace décadas.

En la actualidad, son, por ejemplo, accionistas de una marca de leche en Colombia y cadenas de restaurantes en Colombia y Chile. Estas participaciones las gestionan a través de holdings en Madrid con un patrimonio de unos 104 millones de euros, en 2022.

Tras los pioneros, llegaron a España otras familias con importante presencia transnacional, sobre todo guatemaltecas, salvadoreñas y costarricenses.

En 2011, en Madrid se establecieron los Gutiérrez, posiblemente la mayor fortuna de Guatemala y Centroamérica.

Ellos son propietarios del conglomerado CMI, conocido por su cadena de restaurantes Pollo Campero, pero que incluye un sinfín de negocios en la industria alimentaria y la generación de energía renovable por todo el istmo, Dominicana y Ecuador.

Los Gutiérrez trasladaron a España un buen número de sus negocios, sobre todo los relacionados con alimentación: sus avícolas, harineras o fábricas de pastas. Estos tenían en 2022 un valor de unos 1,283 millones de euros, según información del registro mercantil de Madrid, el mayor patrimonio centroamericano detectado en España.

Junto a ellos, llegaron los salvadoreños Poma. Ellos gestionan a través de holdings españoles solo una parte de sus negocios: sus ventas de carros en El Salvador y otras empresas inmobiliarias y de financiación de compra de vehículos en Costa Rica y Colombia. Estas están valoradas en unos 57.4 millones de euros en 2022.

En 2011, también se estableció en Madrid, Wilhelm Steinvorth, presidente y accionista de FIFCO, posiblemente el mayor grupo empresarial de Costa Rica. Este conglomerado, entre otras cosas, produce los frijoles Ducal o las salsas Kerns.

Steinvorth posee un holding en España valorado en unos 45.5 millones de euros en 2022, en el que administra parte de sus inversiones personales, no relacionadas con FIFCO.

Poco después, entre 2014 y 2015, aterrizaron dos grandes grupos guatemaltecos. Y ambos trasladaron a España la propiedad de una gran parte de sus negocios.

Por un lado, los Castillo, accionistas de la embotelladora CBC, que están en prácticamente todos los países de Latinoamérica: de México a Argentina. Ellos crearon holdings con un patrimonio de unos 954 millones de euros entre 2021 y 2022.

Y por otra parte, los Novella, propietarios de Cementos Progreso. Esta familia tradicionalmente se ha concentrado en el mercado guatemalteco de los materiales de construcción, pero en los últimos años ha incursionado en la venta de cemento por todo el istmo y Colombia. Desde España gestionan holdings valorados en unos 417 millones de euros en 2022.

En 2017 llegaron los Kriete, una gran fortuna salvadoreña. Ellos son accionistas de la aerolínea Avianca. Pero trasladaron a España solo las acciones de sus negocios de mantenimiento de aeronaves en El Salvador y México, un patrimonio de 100 millones de euros, en 2022.

Ese mismo año, también se establecieron en España los Herrera, de Guatemala. Esta familia es la principal productora de azúcar de Centroamérica, con el Grupo Pantaleón. Además, se han diversificado hacia el sector inmobiliario y construyen residenciales, oficinas y malls. A España trasladaron solo la propiedad de sus centros comerciales en Colombia: un holding valorado en 143.5 millones de euros, en 2022.

Algo similar hicieron otros destacados azucareros guatemaltecos: los Campollo. Ellos poseen ingenios y centrales de energía en Guatemala. Y más recientemente incursionaron en el ensamblaje y venta de las motos indias Bajaj en todo el istmo y Colombia. Fue solo este último negocio el que trasladaron a España en 2020.

(De este grupo apenas se dispone de información económica al igual que de los siguientes que se mencionan).

En 2021, el gobierno del actual presidente Pedro Sánchez cambió la legislación para que los holdings comenzaran a tributar un 1,25% sobre sus dividendos.

Pero eso no pareció disuadir a más familias de establecerse en Madrid. De hecho, siguieron llegando grupos de Guatemala o Costa Rica y comenzaron a desembarcar los hondureños.

Los primeros fueron los Bueso, del grupo Atlántida, que poseen bancos, aseguradoras o financieras en Honduras, El Salvador, Ecuador y Perú. Después llegaron los Atala Faraj, del banco Ficohsa, que operan, además de en su país, en Guatemala, Nicaragua y Panamá.

A ellos se sumaron los Yibrín Canahuati, del Grupo Cadelga, que venden agroquímicos en El Salvador y Guatemala.

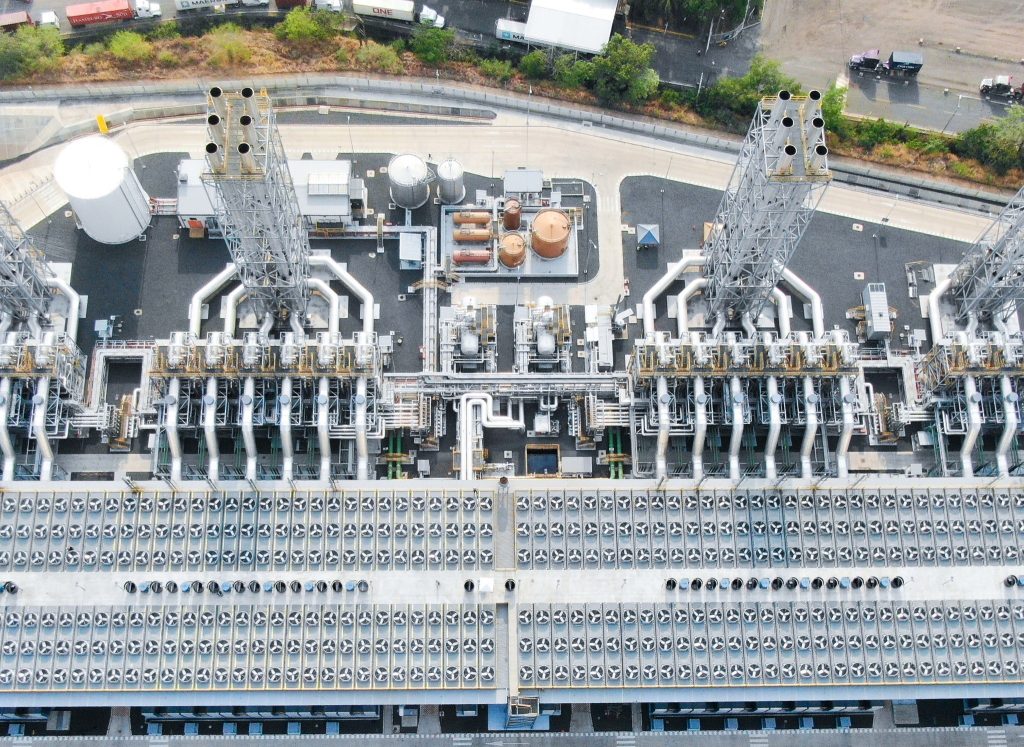

Entre los últimos en llegar destaca una coalición de prominentes familias salvadoreñas: los Calleja, Zablah-Touché y Bahaia Simán. Miembros de estos tres grupos crearon en 2022 un holding con la empresa estadounidense Invenergy. Desde allí gestionan las acciones del proyecto Energía del Pacífico, una inversión de mil millones de dólares, que es la principal central de producción de electricidad de El Salvador.

Este negocio es propiedad en un 65% de Invenergy, por lo que la decisión de establecerse en España es posible haya sido de esta transnacional y no de los socios salvadoreños.

En total, para este reportaje se pudo identificar a 16 grupos centroamericanos con holdings activos en la actualidad en Madrid.

Estos reportaron activos por unos 3 mil 588 millones de euros, como consta en las cuentas que publicaron en España entre 2017 y 2023.

Tributar al 1,25%

Todos estos inversores diseñaron holdings casi idénticos.

Las acciones de sus empresas en Honduras, Dominicana o Colombia, son ahora propiedad de un holding español, que es a su vez propiedad de otro holding, con frecuencia, en Panamá.

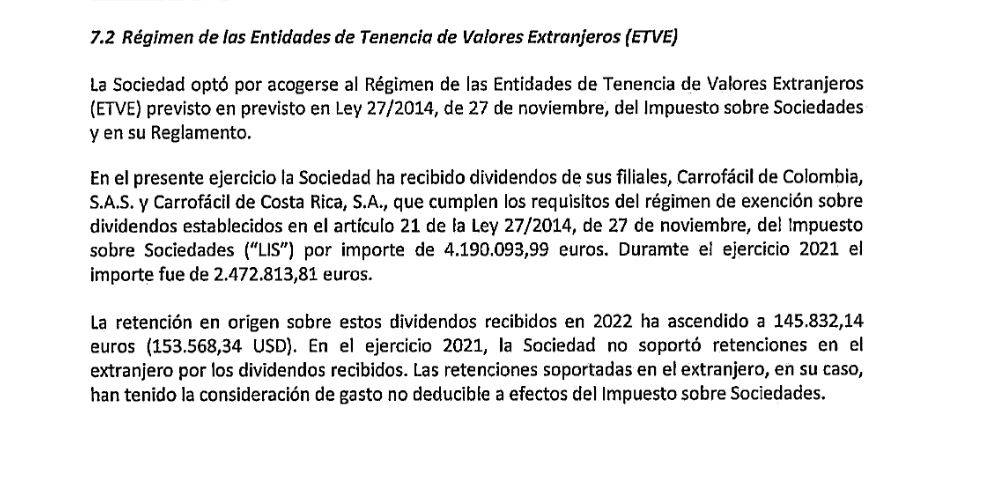

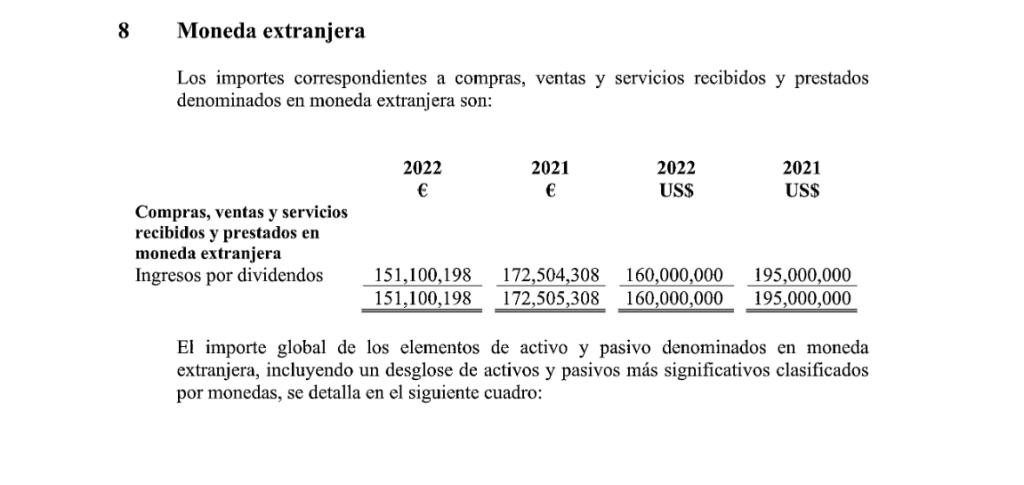

Piensen de nuevo en Ricardo Poma. En 2022, unos de sus negocios, Carrofácil, que se dedica a financiar la compra de vehículos, repartió algo más de 4.1 millones de euros de dividendos. Este dinero lo generaron las filiales de Carrofácil en Colombia y Costa Rica.

La mayoría de los dividendos –2.9 millones de euros– los pagó Carrofácil de Costa Rica. Y los 1.2 millones euros restantes la filial colombiana.

Costa Rica grava el reparto de dividendos a inversores extranjeros con un impuesto del 15% y Colombia con un 20%.

Sin embargo, ambos países han suscrito CDI con España y dan un trato preferente a dividendos que se dirijan a un holding en Madrid.

Colombia otorga una exención total de impuestos. Mientras que Costa Rica reduce el tributo a un 5%.

Como los Poma cobraron estos dividendos a través de un holding en España, no pagaron los 692 mil euros en impuestos que, en teoría, hubiese tenido que pagar cualquier otro inversor salvadoreño, según un cálculo propio.

Los Poma tributaron solamente algo más de 145 mil euros en Costa Rica y Colombia, como exponen en las cuentas de su holding español.

Ya en Madrid, la familia declaró los ingresos. A estos dividendos se les aplicó el régimen ETVE. Tributaron un 1,25%.

Desde España, los más de 3.9 millones de euros restantes se distribuyeron como dividendos hacia otro holding. Esta vez ubicado en Panamá. La opacidad de este país impide determinar qué pasó después con el dinero.

Las ventajas de esta estructura son claras. Según un cálculo propio que tiene en cuenta los costos y los impuestos pagados en España, se produce un ahorro de unos 457 mil euros, sobre unos dividendos de algo más de 4.1 millones de euros.

Un retrato parcial

Este es solo un ejemplo de un camino que siguieron millones de euros ganados por millonarios centroamericanos en 2022.

Para este reportaje se consultaron las cuentas de ese año presentadas por los holdings en Madrid de las 16 fortunas del istmo detectadas.

No todas las familias ofrecen una información lo suficientemente detallada cómo para determinar de dónde proceden sus dividendos y cuántos impuestos pagaron en el exterior.

Además, en muchos casos, los inversores no recibieron dividendos ese año. Es relativamente común que empresas familiares como las centroamericanas no compensen a sus accionistas todos los años. Más aún si se trata de negocios que solo comenzaron a funcionar recientemente, como sucede, por ejemplo, con la planta Energía del Pacífico, de El Salvador.

A esto hay que añadir que una parte importante de los grupos se establecieron en España hace poco. Algunas de ellos aún no han presentado reportes detallados ante el registro mercantil. Otros aún no alcanzan el tiempo mínimo de permanencia –un año– que exige la ley española para otorgar los beneficios del régimen ETVE.

Todo esto explica por qué solo se pudo determinar con precisión cómo usaron sus holdings en España tres grupos: los Poma de El Salvador y los Gutiérrez y Castillo de Guatemala.

En total, estas tres familias canalizaron hacia Madrid unos 55.9 millones de euros ganados en la región que se beneficiaron de las exenciones de los CDI españoles, de las ventajas del régimen ETVE y que, en su mayoría, solo tributaron un 1,25% en Madrid antes de encaminarse a Panamá u otros lugares similares.

Los Gutiérrez, por ejemplo, en 2022, obtuvieron 2.9 millones de euros en dividendos de sus centrales solares en El Salvador que solo tributaron al 1,25% en España.

Los Poma ganaron 19.4 millones de negocios ubicados en Colombia y Costa Rica, que, en total, solo pagaron o un 1,25% en España o un 6,25%, sumando lo pagado entre España y Costa Rica.

Y los Castillo, que fueron los más beneficiados, recibieron 33.5 millones de euros en dividendos procedentes de Uruguay, Ecuador y El Salvador que solo tributaron un 1,25% en España.

Se trató de obtener un comentario de estos tres grupos sobre los hallazgos de este reportaje.

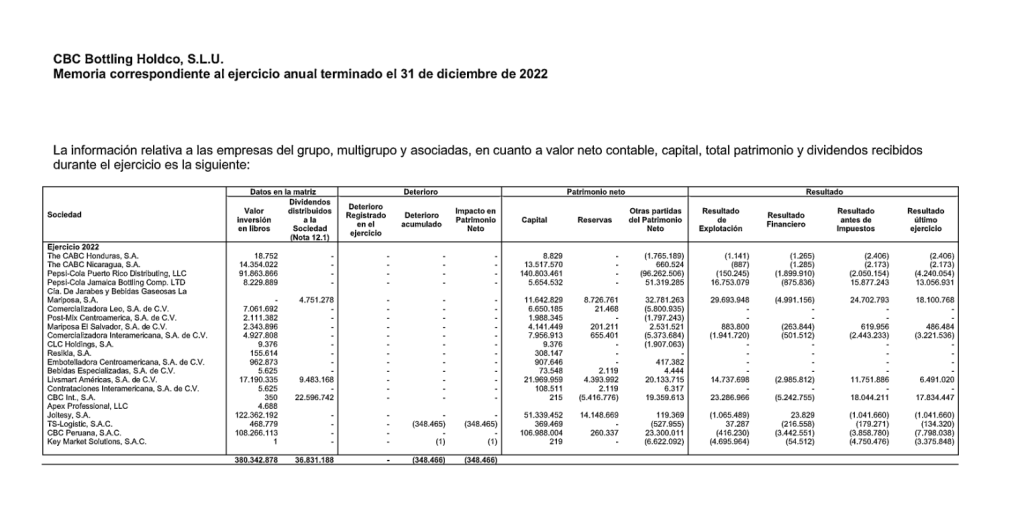

Cuentas presentadas en Madrid de uno de los holdings de la familia Castillo, del grupo CBC. Los Castillo apenas pagan impuestos sobre los dividendos que obtienen de sus negocios en El Salvador.

CMI, de la familia Gutiérrez, se limitó a explicar que sus prácticas fiscales son legítimas y apegadas siempre a las leyes de los países donde operan. No quisieron responder preguntas más detalladas, asegurando que este reportaje “parte de prejuicios” y busca “sembrar dudas”.

En el caso de CBC, de los Castillo, se intentó durante semanas contactar con alguna persona responsable de la comunicación del grupo a la que enviarle un cuestionario, pero no fue posible, pese a reiteradas llamadas, correos y mensajes.

A la familia Poma se le envió un cuestionario con preguntas detalladas a través de la Fundación Poma , sin embargo, al momento de la publicación no se contaba aún con una respuesta.

Con la ayuda de medios de la alianza periodística Redacción Regional, también se trató de obtener una versión de otros grupos mencionados en este reportaje. Solo respondieron los hondureños Yibrín Canahuati, de Cadelga, los Atala, de Ficohsa, así como el costarricense Steinvorth.

Cadelga expuso que sus empresas tributan en Honduras como siempre lo han hecho y que crear un holding en España les ofrece ventajas en cuanto “al gobierno empresarial, el acceso a financiación y también la protección de las inversiones”.

Ficohsa respondió que establecerse en Madrid fue parte de “una estrategia de crecimiento y protección de inversiones”, pero que eso “no afecta el cumplimiento riguroso” de sus obligaciones tributarias.

Steinvorth explicó que si bien su holding en España “podría ofrecer oportunidades de eficiencia tributaria, nosotros no hacemos uso de ellas”.

La Fundación Kriete, así como representantes de los Bueso y los Motta, fueron contactados y se comprometieron a trasladar consultas, pero estas no llegaron. En los casos, restantes, no se pudo hallar un persona que contestase las solicitudes.

El problema está en otro lugar

Abelardo Medina, economista del Instituto Centroamericano de Estudios Fiscales (ICEFI) y ex alto cargo de la Superintendencia de Administración Tributaria (SAT) de Guatemala, dijo que este tipo de estructuras que buscan reducir la tributación sobre dividendos de accionistas no son especialmente dañinas.

“No es que no sea importante, pero es un problema relativamente menor”, dijo Medina.

Según explicó, las prácticas fiscales más dañinas ocurren en el nivel de las empresas, no de sus accionistas. En Guatemala, según explicó, muchas empresas apenas declaran beneficios ante los recaudadores de impuestos o los reducen significativamente.

Así, logran un objetivo doble. Por una parte, en el nivel de la empresa, esta declara pocos beneficios y así pagan pocos impuestos sobre esos beneficios. Y por otra, precisamente porque se declaran pocos beneficios, también se distribuyen pocos dividendos a los accionistas de la empresa.

De esta forma, también se reduce la tributación, a la que son sometidos los propietarios de un negocio.

Hay diversas formas de lograr esto. Pero básicamente todas consisten en lo mismo: trasladar de manera artificial ingresos que se generan en un país hacia otro en el que tributen menos.

Por ejemplo, es común que los grandes conglomerados económicos inflen los precios que pagan por productos y servicios entre empresas del mismo grupo.

“El problema no es lo que las empresas distribuyen (los dividendos) si no todo lo que no distribuyen porque consiguen transferirlo fuera y distribuirlo allí”, dijo Medina.

Estas técnicas existen desde hace décadas. Pero España también se ha convertido en un buen lugar donde practicarlas.

Y al trasladarse allí y comenzar a ofrecer más información sobre sus actividades, los millonarios centroamericanos han comenzado a arrojar luz sobre este fenómeno.

El negocio está en Barbados

Piensen en Juan José Gutiérrez o en Juan Luis Bosch Gutiérrez. Dos primos guatemaltecos; literalmente, dos de las personas más ricas e influyentes de su país.

Ellos encabezan el conglomerado CMI. La lista de sus empresas es interminable. Solo por mencionar algunas: poseen la mayor central hidroeléctrica privada de Guatemala; controlan partes importantes del mercado del pollo, la harina o las pastas en Centroamérica, Dominicana y Ecuador; crearon una de las marcas guatemaltecas más universales: Pollo Campero, que tiene cientos de restaurantes.

Los Gutiérrez tienen varios holdings en Madrid desde hace años. Pero las cuentas de 2022 de uno de ellos muestran algo curioso.

En este holding, la familia concentra las acciones de la mayoría de su división de alimentos. Y, en 2022, a él canalizaron dividendos por unos 41.9 millones de euros.

Sin embargo, casi la mitad de este dinero, 21.3 millones de euros, procedió de una única empresa: una filial del grupo en la isla caribeña de Barbados.

CMI no tiene restaurantes, molinos o fábricas de pastas en este país que tiene menos de 300 mil habitantes. Lo que sí tienen es una sociedad dedicada a comprar o vender harina. Y esta, aparentemente, es la actividad más lucrativa de la división alimentaria del grupo, la que más dividendos repartió.

Los incentivos para hacer esto son obvios.

En Barbados el impuesto sobre la renta que pagan las empresas locales es de poco más del 1%. Por ello, siempre será más ventajoso declarar beneficios allí que en cualquier país de Centroamérica.

Pero, además, Barbados tiene otra condición fundamental. Desde 2011 cuenta con un CDI suscrito con España. Y este permite distribuir dividendos a un holding español con un impuesto del 0%.

La ventaja es doble. Esos 21.3 millones de euros son ingresos que se dejaron de declarar, posiblemente en Centroamérica y se trasladaron a Barbados, con lo cual hay un ahorro en el nivel de las empresas.

Después, ese dinero se convierte en dividendos para los accionistas en un país que no los grava, si se dirigen a España. Aquí hay un segundo ahorro.

Y finalmente, los 21.3 millones llegan a Madrid, donde se someten a un impuesto mínimo del 1,25%. El dinero termina en una fundación privada en New Hampshire, Estados Unidos, donde los extranjeros tampoco pagan impuestos por ingresos obtenidos en el exterior.

Las cuentas presentadas por uno de los holdings de los Castillo muestran algo muy similar. Esta familia guatemalteca, en 2022, también concentró el 60% de los dividendos de sus embotelladoras en Uruguay: 22.5 millones de euros.

En este país, los Castillo apenas tienen actividad, pero sí una filial dedicada a comprar materias primas para hacer bebidas y botellas.

De nuevo, la elección de Uruguay no es casual. El país cuenta con un régimen especial para negocios de “trading”, precisamente lo que hacen allí los Castillo, que permite pagar un impuesto del 0,75%. Y Uruguay también tiene un CDI con España que exime de retenciones a los dividendos.

En total, estas dos grupos guatemaltecos, en 2022, repartieron a sus accionistas 43.9 millones de euros que, no solo se dejaron de declarar en Centroamérica, si no que solo tributaron un 1,25%.

La desigualdad

Estos casos ponen de relieve cómo España se ha convertido en un eslabón más en los circuitos que facilitan la elusión fiscal.

El problema es mundial. Pero sus efectos son especialmente dramáticos para países como los centroamericanos.

Algunos países del istmo, sobre todo Guatemala, y Honduras, se encuentran entre los que menos ingresos tributarios tienen en toda Latinoamérica.

Además, la mayoría de países centroamericanos cuentan con estructuras tributarias regresivas, según explicó la economista salvadoreña Tatiana Marroquín, que ha realizado investigaciones sobre desigualdades en la región.

Esto significa que las personas más pobres destinan a pagar impuestos una parte de sus ingresos mayor que las personas más ricas.

Esto ocurre porque las finanzas públicas se sostienen, en gran parte, gracias a tributos sobre el consumo y el trabajo.

Alguien que hace la compra y paga un 13% IVA. Los asalariados o profesionales a quienes su pagador les retienen el impuesto del 5% o el 7% sobre la renta.

Los accionistas de las grandes empresas, en cambio, pueden conseguir que al menos una parte de sus dividendos sean sometidos a una tributación más reducida.

“Los impuestos sobre la renta no alcanzan tanto a los multimillonarios, como a los asalariados. Los multimillonarios siempre pueden mover su capital hacia donde no se tasa”, dijo Marroquín.

Cientos de millones

Los ingresos de los centroamericanos más ricos, como muestra la información disponible en España, pueden ser considerables.

En 2022, de los 16 grupos detectados en Madrid, solo seis registraron dividendos en sus holdings. Pero estos ascendieron a casi 341 millones de euros.

Piensen en los guatemaltecos José Miguel Torrebiarte Novella, Thomas Dougherty Novella o Stephanie Melville Molina, tres directivos que han encabezado el grupo Cementos Progreso en los últimos años.

Su familia, los Novella, posee desde hace más de un siglo un dominio casi total del mercado del cemento en Guatemala.

Además, en los últimos años ha invertido más de mil millones de dólares en comprar las operaciones de su rival, Cemex, en El Salvador, Costa Rica y Dominicana. Y también han incursionado en negocios como la construcción de una carretera privada en Guatemala: la VAS.

Solo en 2022, los Novella distribuyeron a su holding en Madrid, 151 millones euros en dividendos. Más que ningún otro grupo detectado en España.

La cifra no parece extraordinaria, si se tiene en cuenta que un año antes, en 2021, los dividendos de la familia fueron aún más altos: ascendieron a 172 millones de euros.

Es decir, solo en dos años, los Novella ganaron 323 millones de euros. Esto equivaldría a unos 2,700 millones de quetzales al cambio actual.

Esta suma equivale a, por ejemplo, todo el presupuesto del Ministerio de Desarrollo Social de Guatemala vigente en 2024. Esta institución concentra varios de los programas de subsidios a la pobreza más importantes que ejecuta el país.

El siguiente grupo que más ganó en España fueron los Poma: 52.6 millones de euros. Y tras ellos, los Castillo (47.8 millones); los Gutiérrez (45.8 millones) y los Motta (41.8 millones).

En otro tiempo, este tipo de cifras sobre dividendos habrían permanecido ocultas al público. En Guatemala y en otros países de la región, los requisitos de transparencia para las empresas son mínimos.

España, en cambio, sí exige que todas las sociedades mercantiles hagan públicas sus cuentas.

Así, la creación de holdings en España ha traído un beneficio inesperado para Centroamérica.

Ha arrojado luz sobre la actividad de grandes empresas acostumbradas a operar en la oscuridad. Ha puesto en evidencia lo lucrativos que resultan algunos de sus negocios. Y, cómo, a pesar de ello, los dueños de estas fortunas hacen todo lo que está en sus manos por tributar lo menos posible.